El oro y las reservas de los bancos centrales

Los bancos centrales poseen en sus reservas grandes cantidades de oro. No obstante, esta cantidad es, en muchos casos, menor a la de hace una década. De 2001 a 2008, 15 de los países con mayores reservas de oro optaron por vender. Desde esa fecha, ¿Qué rumbo tomarán a partir de ahora?

Arículo de Adrian Ash - BullionVault

EN LA ÚLTIMA SEMANA DE ENERO, se rompió la tendencia a la baja del precio del oro y marcó un nuevo récord. El oro protagonizó su mayor subida desde el verano de 2011. A finales de 2007 pasó algo muy parecido cuando el oro inició una subida del 55% que se alargaría durante seis meses. La razón de ambos saltos en positivo es la misma: el precio del dinero, concretamente, del dólar, la divisa más importante para las reservas de los bancos.

En el caso de la subida de 2007, el catalizador fue un recorte en los tipos de interés del 0,25%. Ahora se trata de la promesa de mantener los tipos cerca del 0% hasta el 2014. Esto llevó a que el oro se alejara sin problema de los movimientos a 50, 100 y 200 días que son habituales y abriera nuevas expectativas de mercado. Según el banco especialista en metales preciosos, ScotiaMocatta, el techo de 1700 $ se ha convertido en un nivel de soporte, “con una clave extra en el movimiento a 200 días a 1645 $”.

Llegados a este punto cabe reflexionar sobre la tendencia de la inversión en oro, que es mucho más sencilla de lo que parece. La reserva de oro de la mayoría de bancos centrales se encuentra en su máxima en 6 años, según los datos del Fondo Monetario Internacional. Los países emergentes y en desarrollo han aumentado sus reservas un 25% desde 2008. Los países occidentales son vendedores netos de oro pero, cuidadosamente.

En una entrevista realizada por el periodista económico Tekoa Da Silva, Marcus Grubb del World Gold Council declaró, “Hay una percepción de que el oro ya no es parte crucial del sistema financiero de la manera que lo fue durante el patrón oro antes de 1970/71. Pero eso no se del todo cierto”. Grubb explica que, “incluso con el fin del patrón oro, el metal amarillo sigue siendo un activo que los bancos centrales conservan y últimamente estamos viendo cómo crece la tendencia de convertir al oro en parte importante del sistema financiero”.

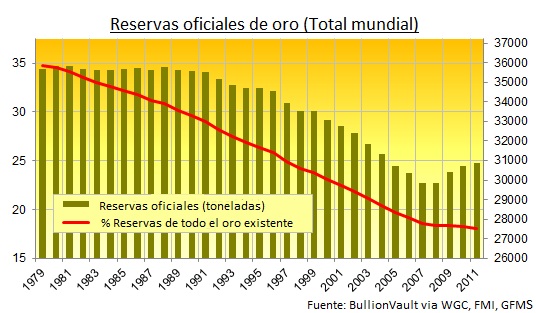

Las reservas oficiales forman parte importante del panorama de oro actual. Pero, como muestra la tabla, los bancos centrales controlan una pequeña parte del oro total minado. Una gran parte del oro está dirigiéndose hacia la inversión privada y, según Grubb, en ese sector es donde está teniendo un impacto sobre el funcionamiento del dinero y la economía.

En primer lugar, los inversores particulares han redescubierto la importancia del oro físico como activo financiero, en lugar de como elemento decorativo de valor tal y como ha sido hasta finales del s. XX. Las instituciones financieras no se han quedado atrás y el oro ha sido propuesto en el Comité de Basilea como un activo fundamental para valorar la liquidez de los bancos.

Y es que, el volumen de ventas en el mercado de metales de Londres, el más importante del mundo, es superior a 240.00 millones de dólares al día. Las divisas más comerciadas- a excepción de las cuatro más importantes- no llegan a esa cifra al día. Según la publicación Dow Jones, en Turquía, ya se ha reconocido el oro físico como un activo de nivel 1 para los bancos comerciales y tendrá efecto a partir de noviembre (con un límite del 10% por un valor de unos 5.500 millones de liras turcas- alrededor de 2.900 millones de dólares). Además, a muchas casas de cambio y brókeres empiezan a aceptar el oro como garantía.

El oro no paga intereses, pero en un panorama rendimientos cero, lo sitúa a la cabeza de un mercado que se ha visto perjudicado por las políticas de los bancos centrales. El oro, tampoco tiene mucho uso industrial (un 11% de la demanda total en los últimos 5 años- hasta 2011), lo que reafirma sus atributos de “valor refugio”. Al ser una posesión física del comprador, ninguna otra persona puede pagar una deuda con él o cubrirse las espaldas ante una quiebra. Al ser comerciado a nivel mundial, tiene una gran liquidez y se cotizan precios constantemente. Este metal “raro” e indestructible es, sin duda, lo que más se acerca a la definición de dinero en la actualidad.

Hace algún tiempo, el oro sostenía el sistema monetario mundial. Sin contar con China- que prefirió la plata- tras las dos guerras mundiales del siglo XX, se estableció el patrón oro que convertía al metal en algo más valioso que el dinero en papel.

Hace tres décadas, 10 años después del colapso del conocido patrón oro, el valor del oro de los bancos centrales triplicaba sus reservas de dinero en papel. A su vez, en la última década las inversiones en oro dado un mejor resultado que cualquier otra inversión y algunas de las divisas más importantes se han devaluado un 85% con respecto al valor del oro. Sin embargo, debido a la gran cantidad de nuevo dinero impreso, los bancos centrales han seguido teniendo oro en sus reservas.

En resumen, a corto plazo el “brillo” del oro ha sido eclipsado por el dinero en papel. Para recuperar el nivel de oro en reserva de los bancos centrales de 1995, el oro debería doblar su valor. Para llegar a las de 1980, debería multiplicarlo por 15. O, como alternativa, las divisas que forman parte de las reservas de los bancos deberían sufrir una devaluación del 93% en relación al metal.

Pero no es la tendencia que está siguiendo ni en los gráficos ni en la teoría. Según datos del FMI, el dólar sigue siendo la divisa de referencia, con un peso del 62% de las reservas centrales. El número es más bajo que el 71% de 2001, pero similar que a mediados de los ’90. Sin embargo, como dice el periodista económico Philip Coggan, “si el Gran Bretaña volviera al patrón oro y América a lo establecido en Bretton Woods, los términos del sistema financiero seguramente serán impuestos por el actual acreedor mundial: China. Y ese sistema puede ser muy diferente al que nos hemos acostumbrado en los últimos 30 años”.

A Coggan no se le escapa que China no es el único gran acreedor ni tiene el poder que EE.UU tenía al finalizar la Segunda Guerra Mundial. Pero lo cierto es que si este cambio se llegara a producir, sería doloroso.