ETFs GLD y IAU se pierda el oro 'bajo el radar' salto a precios récord

El precio del oro volvió a superar los 2.000 dólares por onza el martes, ampliando la subida de abril a un nuevo récord de precios medios mensuales, a pesar de la continua debilidad en las entradas de ETF de oro, ya que el mercado físico de Londres regresó de la festividad del Primero de Mayo y las acciones bancarias de EE.UU. cayeron aún más tras la quiebra y adquisición de First Republic por parte de J.P.Morgan.

Traducido con DeepL.com/Translator (versión gratuita)

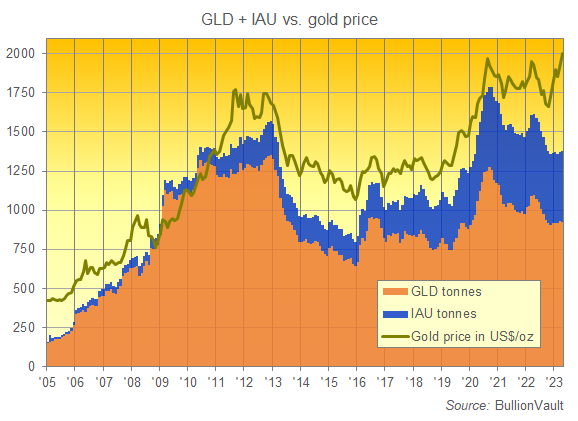

Con una caída del 0,2% el lunes, el gigante SPDR Gold Trust (NYSEArca: GLD) ya había terminado el viernes con un descenso del 0,2% en abril, mientras que el ETF de oro número 2, el producto iShares (NYSEArca: IAU), había crecido sólo un 0,6% en todo el mes.

En conjunto, esto significa que el tamaño combinado de los dos mayores ETF de oro del mundo prácticamente no ha variado desde finales de octubre, cuando el precio medio mensual del oro en dólares subió un 20,1% desde su mínimo de 2,5 años.

Esto rompe el patrón más típico de expansión o contracción de los ETF de oro en función de la subida o bajada de los precios del oro.

Gráfico del tamaño de los fondos fiduciarios ETF respaldados por oro GLD e IAU frente al precio medio mensual del oro. Fuente: BullionVault

El oro cotizado en las 4 principales divisas de reserva de los bancos centrales marcó un nuevo máximo histórico de media mensual en abril, cotizando a 2.000 dólares por onza troy durante todo el mes -1.606,62 libras y 1.822,54 euros por onza, y 8.584 yenes por gramo- y estableciendo también nuevos precios mensuales récord en la mayoría de las demás divisas, incluidos el yuan chino y la rupia india.

Además de la continua fortaleza de la inflación, "la diferencia esta vez frente a los anteriores máximos [del precio del oro] de 2011, 2020 y 2022", afirma el estratega Nicky Shiels, del grupo suizo de refino y finanzas MKS Pamp, "es que el dólar estadounidense es actualmente más fuerte... [además de] la persistente demanda de los bancos centrales [mientras que] la demanda conocida de los inversores [ETFs de oro más posicionamiento en derivados Comex] está infrainvertida."

En conjunto, todo ello hace que se produzca un "repunte más tranquilo que está bajo el radar (de los medios de comunicación)", afirma Shiels, quien añade que "la demanda física [de los consumidores] [también parece] menos elástica en cuanto al precio ahora" en comparación con los anteriores picos de precios del oro.

El comercio mayorista de oro en China, el principal mercado de consumo del metal, permanecerá cerrado hasta el jueves por las vacaciones del Primero de Mayo. Pero la prima del metal desembarcado en Shanghai respecto a las cotizaciones de Londres aumentó la semana pasada hasta una media de 6,85 $, la más alta en 3 semanas y apenas 1 $ por onza por debajo del incentivo medio histórico a largo plazo a las nuevas importaciones, lo que sugiere una demanda interna sólida, si no excepcional.

Cotizado en yenes, el oro marcó ayer un nuevo máximo histórico en el mercado al contado de 8817 yenes por gramo, mientras la divisa japonesa seguía cayendo en el mercado de divisas después de que el Banco de Japón adoptara el viernes su primera decisión política bajo el mandato de su nuevo gobernador, Kazuo Ueda, y mantuviera la estrategia de Tokio de décadas de tipos de interés negativos y compras masivas de bonos QE.

El sector manufacturero de Japón se contrajo por sexto mes consecutivo en abril, según los nuevos datos publicados ayer, pero el ritmo de contracción se ralentizó según la encuesta PMI del Banco Jibun, con "nuevos volúmenes de pedidos mostrando signos de estabilización".

Mientras que el precio del yen retrocedía un 0,4% el martes al mediodía en Londres, el yen ampliaba sus pérdidas en el mercado de divisas, alcanzando su nivel más débil desde principios de 2016 frente a la libra esterlina, desde septiembre de 2008 frente al euro y desde 1982 frente al franco suizo.

Frente al dólar estadounidense, en cambio, el yen cotizaba hoy un 9,8% por encima de los mínimos de tres décadas alcanzados el pasado mes de octubre.

Mientras tanto, los valores bancarios estadounidenses cayeron otro 2,5% tras la adquisición el fin de semana de First Republic (NYSE: FRC) por parte del gigante financiero J.P.Morgan, que vio cómo JPM pagaba 10.500 millones de dólares a los reguladores para cubrir el seguro federal de depósitos a cambio de lo que había sido un negocio de 20.000 millones de dólares hasta principios del mes pasado.

"Esta parte de la crisis ha terminado", dijo el consejero delegado de JPM, Jamie Dimon, advirtiendo de que la recesión y la subida de los tipos de interés plantean un "problema totalmente distinto" a los préstamos contra inmuebles comerciales.