Base monetaria y el precio del oro

¿Y si el oro supera los 2500 $? Mejor estar preparado.

Artículo de Jeff Clark- Casey Research

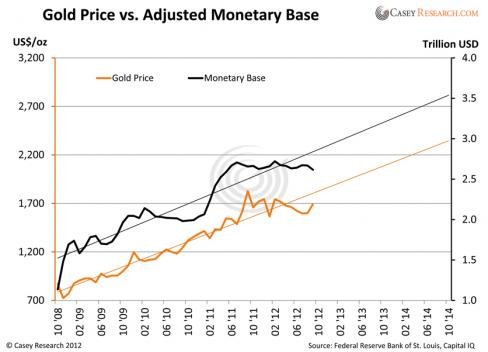

Aquí en Casey Research no nos gusta hacer predicciones sobre el precio y mucho menos con fechas concretas. Aun así, es difícil ignorar la correlación entre la base monetaria estadounidense y el precio del oro.

Esta correlación dice que veremos el precio en 2300 $ para enero de 2014

Veamos el desempeño del precio del oro en comparación con la expansión de la base monetaria desde enero de 2008.

Se puede observar que las tendencias son muy similares. De hecho, el coeficiente de correlación es únicamente del +0,94.

Desde que la Fed ha declarado su flexibilización cuantitativa de manera infinita es lógico pensar que la base monetaria seguirá expandiéndose. Si crece al mismo ritmo durante enero de 2014, hay una posibilidad de que el precio del oro llegue a los 2.300 $ la onza en ese punto. Eso reflejaría una revalorización del 30% en 15 meses.

Siguiendo la misma dinámica, el oro podría fácilmente estar en torno a los 2.500 $ la onza para finales del 2014. Un 41% por encima de su precio actual.

Algunos dirán que no hay ninguna ley que diga que esta correlación continuará. Es cierto. Y quizás la Fed no imprime hasta 2014. También es posible.

Pero no es solamente el banco central estadounidense el que está imprimiendo dinero...

- El presidente el Banco Central Europeo, Mario Draghi, ha declarado que comprará cantidades ilimitadas de deuda europea.

- El banco central de Japón ha ampliado su actual programa de compra de activos hasta los 8 billones de yenes (800.000 millones de euros).

- Los bancos centrales de China, Gran Bretaña y Suiza también están inflando sus balances financieros.

Las principales economías del mundo están devaluando sus monedas. Evidentemente estas acciones tendrán consecuencias de las que el oro y la plata se beneficiarán directamente.

En Casey Research pensamos que nuestros inversores deben estar preparados para:

- Suministro ajustado: a medida que el precio sube y atrae a más inversores, hacerse con él se puede convertir en un proceso difícil. Los retrasos en las entregas pueden convertirse en algo común. Aquellos que no hayan comprado cantidad suficiente tendrán que esperar en la cola, en sentido figurado o real.

- Primas más altas: Una consecuencia natural del suministro ajustado es una subida de las comisiones. No se mantendrán en los niveles actuales indefinidamente. Las primas subieron más del doble a principios de 2009 y los márgenes de beneficio para las Eagles de plata y las Maple Leafs se acercaron al 100%.

- Incremento de beneficio para los productores: Si los márgenes en la producción de oro se acercan actualmente a los 1000 $ la onza, ¿cuáles serán los beneficios cuando se acerquen a los 1500$? ¿Y a los 2000$? El precio del oro puede subir mucho más rápido que los costes operativos, así que esto podría ocurrir. Imaginemos lo que podría hacer esto con el pago de dividendos, concretamente con aquellos vinculados con el precio del oro o sus ganancias.

- Punto crítico para una "manía": Llegará un punto en el que las masas entren en este mercado. El inversor medio no querrá quedarse atrás. ¿Qué sucederá cuando el precio alcance los 2000$? ¿Y los 2500$?

El mensaje de estas posibles consecuencias es que hay que seguir acumulando oro o empezar a hacerlo cuanto antes. Cualquier espera podría tener consecuencias no deseadas.