El desplome del oro, un año después

Por estas fechas, hace justo un año, un informe del FMI sugería a Chipre la venta de parte de sus reservas de oro.

Esta venta nunca llegó a materalizarse. Ni tampoco los bancos centrales de la Eurozona han vendido oro desde que Francia lo hiciera por última vez en 2009 (España vendió el 35% de sus reservas en 2007). Pero Goldman Sachs recomendó esa semana vender oro en corto y el mercado se asustó.

Ningún propietario de oro o plata necesita que le recuerden aquella fatídica semana. Pero a posteriori y sin la necesidad de un valium, hoy se pueden destacar tres puntos clave:

- Geográficamente en medio entre las bóvedas del mercado de liquidación de Londres y los compradores finales en Asia, la industria refinera en Suiza está bien abastecida a día de hoy. Parte de su negocio de base es el de transformar los lingotes mayoristas (Good Delivery) de 400 onzas troy en lingotes de oro más pequeños y demandados por el comprador particular. A su vez, también refinan hasta la pureza de 0,999 (preferida por los asiáticos) en lugar de la estándar de Londres de 0,995. Actualmente, las refinerías suizas están solicitando primas más bajas sobre esas unidades más pequeñas que hace seis meses;

- La primavera de 2014 pone de manifiesto una China sobreabastecida, con los precios del oro en Shanghái mostrando descuentos sobre el precio de Londres. Normalmente, el oro en China suele venderse con una prima (que llegó a ser de 50 dólares por encima de los precios del oro al contado de Londres a mediados de 2013), pero desde hace siete semanas el metal se vende con un descuento, de hasta 7 dólares, sobre dicho precio. Se trata de la mayor anomalía en el mercado oriental desde enero de 2012. Por ser un mercado fuertemente sujeto a las temporadas de festivales, esta época del año suele registrar una demanda baja. Pero el hecho de que los informes estén mostrando una ralentización en las importaciones del principal consumidor de oro del mundo no debería sorprender a nadie en los próximos meses.

- También hay más metal para entregar en India que durante el desplome. Porque, también aquí, la prima sobre los precios de Londres ha retrocedido. Primero, a causa una tasa impositiva del 10% sobre la importación de oro, la prima cayó desde los 175 dólares la onza hasta los 60 dólares la onza. ¿La razón? El contrabando se ha disparado y, según estimaciones, se podría haber introducido en el país hasta 200 toneladas de oro.

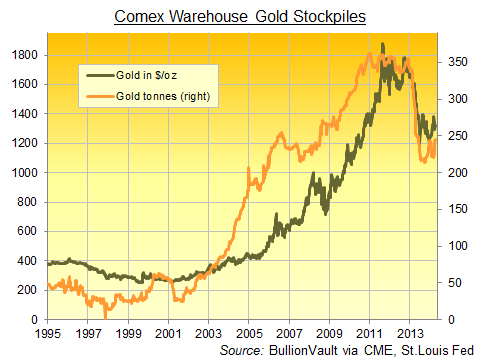

- Puesto que China tiene mucho metal en estos momentos (recordemos que también es el principal productor minero de oro), los depósitos estadounidenses también están reuniendo metal, revirtiendo así los flujos de salida que se produjeron de julio a diciembre de 2013. Las mineras norte americanas, según la consultora Metals Focus, han empezado a depender de la demanda china de oro. Pero ahora se encuentran con que sus compradores orientales están bien servidos en esta temporada de poca actividad, y están teniendo que almacenar el oro, aunque todavía poco, más cerca de casa.

- En contraste, Londres (que ha sido el corazón del comercio de oro durante 250 años), está mostrando signos de estrechez. Porque los costes de préstamo de oro están subiendo. Todavía no de manera dramática, solo una fracción de un punto porcentual. Normalmente los prestamistas tienen que ofrecer a los prestatarios un incentivo, en primer lugar, porque los prestatarios tienen que pagar gastos de almacenaje y se pierden el interés sobre los depósitos bancarios durante la duración del préstamo y, en segundo, porque Londres está normalmente tan bien abastecida con oro que los prestamistas tienen que hacer cola. Algo que no está ocurriendo actualmente.

#3. Aunque de una forma un tanto perversa, el desplome de precios del pasado año también puso de manifiesto la función del oro como seguro. Las bolsas estadounidenses experimentaron un boom en 2013, tal y como muestra esta tabla comparativa de tipos de activos. Actualmente, ese auge de las acciones se compara con el mercado alcista del S&P que terminó en octubre de 1987 y, aunque cualquier comparación entre el panorama actual y aquel lunes negro sería ir demasiado lejos, las valoraciones de las acciones son las que en realidad se están perdiendo en el horizonte.

El desplome de dos días de abril de 2013 no fue la peor caída para el oro (esta se produjo en enero de 1980, justo después de su máximo de 850 $). El Dow Jones perdió el doble en el crash de 1929. La bolsa de Londres experimentó la misma caída que el oro a lo largo de todo el pasado año en tan solo una sesión, en octubre de 1987.

Así que sí, el oro puede ser volátil. Pero no más que las bolsas. El oro saltó un 5% el lunes negro de 1987 y quintuplicó su valor durante la Gran Depresión que siguió al crash del '29.

Puede que los inversores que se preocupan por tener un seguro financiero deban apresurarse a comprar algo de oro antes de que vuelva a subir. Sigue estando mucho más barato que a principios de abril del año pasado.