Bajistas del oro equivocados a mediados de 2014

El oro no era el activo favorito de los analistas en Año Nuevo de 2014. Había perdido en torno a un 30% en 2013 y se enfrentaba al esperado tapering de la Fed (recortes del programa de QE que supuestamente harían que los bonos de renta fija cayeran, empujando los tipos de interés al alza) además de confiar en que las bolsas mundiales seguirían subiendo. ¿Quién necesitaba entonces la reliquia barbárica?

Sin embargo, pasado la mitad de 2014, el precio del oro ha experimentado un rally recuperándose de un tercio de las pérdidas casi récord del oro y superando los rendimientos de otros principales activos. ¿Por qué? Según Nic Brown, jefe de commodities del banco francés Natixis, el mercado "tiene la impresión de que la Fed está detrás de la curva y que está permitiendo las presiones inflacionarias para entrar sigilosamente en el sistema". Pero la mayoría de los analistas todavía pronostican nuevas pérdidas en los precios del oro para la segunda parte de 2014 y, siguen apuntando a la política de la Fed y a la subida de las bolsas como la razón principal para vender.

Los analistas del banco ABN Amro fueron muy claros la semana pasada. Esperan que la subida del 11% del oro de la primera mitad del año sea "temporal" porque se acercan las subidas de tipos de la Fed mientras la previsión para las bolsas sigue siendo "positiva". Tal manera de pensar tiene mucho sentido basándonos en la experiencia de 2013. La anticipación del tapering empujó los precios de los bonos a la baja el año pasado y los tipos de interés del mercado subieron. El S&P500 se revalorizó un 32%. Un porcentaje mayor de lo que cayeron los precios del oro.

La lógica también podría hacernos ver una relación de compensación entre el oro y la subida de rentabilidades de otros activos. Porque el metal no paga intereses. Las acciones y otras inversiones que pagan intereses sí que existen para aumentar tu dinero. Así que unos precios del oro altos, deberían caer cuando las bolsas caen y también cuando los mercados esperan mayores tipos de interés. Eso, al menos, es lo que piensan los analistas.

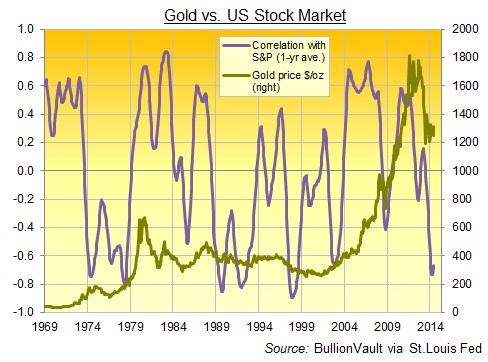

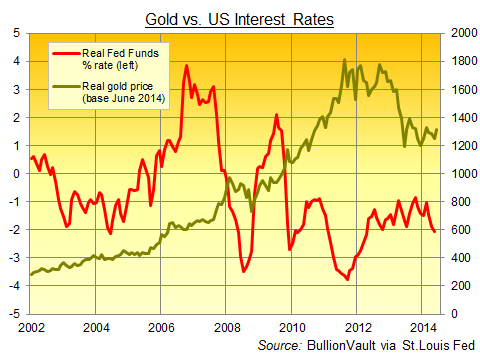

El consenso y la lógica están medio equivocados. Desde 1969, los precios del oro y los tipos de interés de la Fed se han movido en direcciones opuestas un 47% del tiempo (en periodos de 12 meses seguidos). Esa proporción crece hasta el 54% si se ajustan, tanto el oro, como los tipos, a la inflación. Pero esta relación está lejos de ser lo suficientemente fuerte como para poder realizar ciertas predicciones. En lo que respecta a las bolsas, el oro también se ha movido en dirección opuesta a la bolsa estadounidense en torno a un 48% en todos los periodos de 12 meses desde 1969.

La correlación a doce meses de los precios del oro con el S&P500 durante los últimos 45 años es de media cero. Se trata de la no correlación más perfecta que un inversor en acciones que quiere diversificar su capital podría desear.

Una posible explicación es que el gran capital que empuja a los precios del oro al alza no tiende a hacer decisiones basadas en tipos del día anterior. En lugar de eso, analiza las rentabilidades a largo plazo, especialmente la de los bonos a diez años del Tesoro estadounidense. El presidente de la Fed hace diez años, Alan Greenspan, experimentó cómo el ciclo de endurecimiento del banco central se convertía en un enigma en el mercado de bonos, porque las rentabilidades a largo plazo no consiguieron subir conjuntamente. De hecho, las rentabilidades reales a diez años cayeron entre mediados de 2004 y mediados de 2006, siendo negativas por un breve periodo de tiempo por primera vez desde 1980.

Ahora, en 2014, las rentabilidades de los bonos han vuelto a caer en lo que va de año, a pesar del tapering de sus compras de activos de flexibilización cuantitativa. Tanto el oro como las bolsas han subido con los precios de los bonos. Está previsto que los tipos a corto plazo empiecen su próximo ciclo de subidas desde mínimos históricos y, el actual "tipo de emergencia" también ha estado en vigor durante más tiempo que el mínimo del 1,0% de Greenspan, exactamente seis años cuando termine 2014.