El despunte del precio del oro y la plata provoca la compra y venta de los metales

Londres, 07 de diciembre de 2021 – El alza del precio del oro resultó en el ritmo de venta más rápida por parte de los inversores privados desde la crisis del COVID. Estos se han convertido en vendedores netos de plata por primera vez en la historia de BullionVault, el mercado más grande de venta en línea de metales físicos.

Los usuarios de BullionVault, que de momento son compradores netos, vendieron 1/5 de tonelada de oro durante el mes pasado, la cantidad más alta desde enero de 2020 cuando el precio del metal amarillo alcanzó su valor máximo desde 2013. Esta cifra representa casi el doble de las adiciones netas de octubre, que marcaron el máximo histórico en las tenencias de los clientes de BullionVault.

Con la inflación más alta en varias décadas y la variante ómicron del COVID 19 provocando una retracción en los mercados mundiales de valores, el número de personas empezando o añadiendo la cantidad de oro poseída a lo largo de noviembre incrementó un 11.3% desde el recuento de octubre, pero el número de vendedores se disparó un 41.9% como resultado se las múltiples subidas del precio del oro que alcanzaron máximas en varios meses.

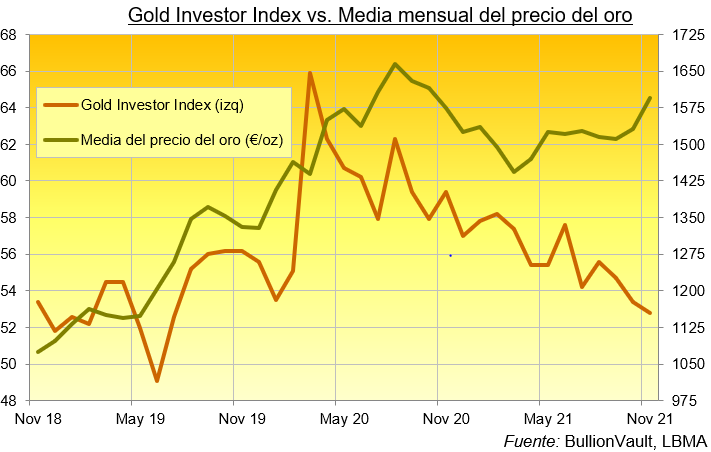

Según el Gold Investor Index, esto significó una desmotivación para los inversores de oro que redujo 0.6 puntos desde los 52.8 de octubre, y que se ubicó en su nivel más bajo desde julio de 2019.

El mes anterior, el índice dio su segunda lectura por debajo de 50,0 en sus 12 años de historia, señalando más vendedores que compradores en BullionVault cuando los precios del oro saltaban para empezar lo que provocaría, un año de nuevos máximos históricos por encima de los 2000 dólares por onza.

Dos puntos para resaltar.

Primero, la venta reciente de oro y plata está lejos de representar salidas extremas, ya que sólo representan el 0,4% y el 0,2% de las tenencias de los inversores en BullionVault durante el mes de noviembre.

Segundo, estas liquidaciones sucedieron en respuesta a los despuntes de los precios, ofreciendo a los inversores cierta ganancia en alguna o en todas sus tenencias.

Por su parte, el precio del oro en libras esterlinas incrementó hasta el índice más alto desde enero cuando alcanzó un valor de 1352 libras. El precio del oro en euros incrementó más de un 4% para alcanzar su máximo en la media mensual desde noviembre del año pasado que alcanzó los 1595 euros.

La venta neta de 0,2 toneladas en la base global de clientes de BullionVault redujo el total de las existencias de los clientes (todas ellas almacenadas de forma segura y aseguradas en Londres, Nueva York, Singapur, Toronto o Zúrich, a elección de cada cliente) a algo menos de 47,5 toneladas, con un valor de 2.700 millones de dólares (2.000 millones de libras, 2.400 millones de euros, 310.000 millones de yenes).

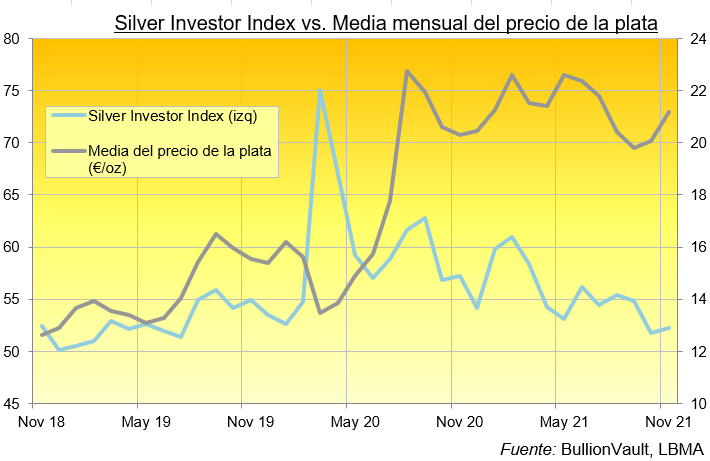

Los precios de la plata fueron aún más salvajes, saltando un 10,2% a mediados de mes desde un mínimo anterior en términos de dólares estadounidenses antes de terminar noviembre un 4,8% por debajo de octubre a 22,87 dólares por onza.

La venta neta entre los usuarios de BullionVault recortó las tenencias totales de clientes del metal gris a un valor de 913 millones de dólares (684 millones de libras, 805 millones de euros, 102.000 millones de yenes). Y esa salida del 0,2% contrastó con una pequeña subida del Silver Investor Index. Este índice sumó 0,4 puntos desde el mínimo de 27 meses registrado en octubre, hasta alcanzar los 52,2 puntos en noviembre.

Esto se debe a que el número de inversores privados que vendieron plata en noviembre aumentó un 15,8% desde el recuento del mes anterior, y el número de los que decidieron iniciar o aumentar sus tenencias de plata (todas ellas almacenadas y aseguradas de forma segura en Londres, Singapur, Toronto o Zúrich, a elección de cada cliente) aumentó un 17% desde el mínimo de 21 meses de octubre.

Así pues, aunque las subidas de los precios del oro y la plata invitaron a los actuales propietarios a recoger beneficios, los nuevos compradores siguen entrando en los mercados de metales preciosos, tomando posiciones en lingotes físicos de cara al Año Nuevo.

El atractivo a largo plazo de los metales preciosos como cobertura de la cartera y de las divisas parece sólido ante los riesgos financieros que se acumulan a medida que se acerca el año 2022. Independientemente de que la Reserva Federal de EE.UU. se atreva finalmente a subir los tipos de interés, éstos seguirán estando tan por debajo de la inflación. La confianza en los bancos centrales probablemente se debilitará de forma crítica, y aunque el oro tiende a ir bien cuando a otros activos les va mal, lo hace mejor cuando la fe en la política monetaria se evapora.