Bancos centrales y sus reservas en oro: un resumen histórico

Invertir en oro es siempre una decisión política.

Esto se debe a que el oro está por encima de la naturaleza humana… un recuerdo eterno de cuando los hombres se rehusaban a confiar en la palabra de otros.

Entonces, sin importar cuánto oro se compre, este metal en algún punto representa duda y desconfianza de cómo está funcionando la economía, y por lo tanto, la sociedad.

Es por eso que la compra de metal amarillo por parte de los bancos centrales no nos agrada en absoluto.

No significa que pensemos que los bancos no deben comprar oro. Es que la compra de metal por parte de los gobiernos suele significar que los problemas están cerca.

Si nos remontamos al 1875, época del clásico patrón oro, el dinero significada oro, tanto físico en forma de monedas, como medida oficial del valor monetario de billetes, contratos y créditos.

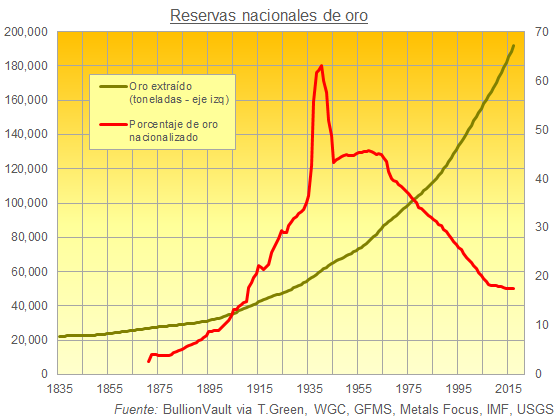

Para ese entonces, las reservas oficiales de oro a nivel mundial llegaban a ser “no más de 1.100 toneladas métricas,” expresa Timothy Green en su artículo de investigación para el World Gold Council en 1999, “mientras que la cantidad de oro en monedas en circulación alcanzaba las 3.000 toneladas métricas.”

Sin embargo, en 1895, “los bancos centrales poseían 2.750 toneladas de 6.100”, y para 1905 la mayoría del total de oro a nivel mundial pertenecía a los bancos centrales, “quienes para ese entonces tenían 4.710 toneladas métricas en comparación a las 3.916 privadas.”

Justo antes de la Primera Guerra Mundial, los estados poseían aproximadamente 8.100 toneladas en total. Estas reservas representaban el 20% de todo el oro extraído a lo largo de la historia hasta 1914. Los gobiernos y bancos centrales pudieron disminuir sus reservas de oro a este porcentaje hace únicamente diez años – noventa años después de la catástrofe que fue la Primer Guerra Mundial.

El desastre económico resultado de la guerra solo aceleró este proceso de nacionalización del metal. Los gobiernos comenzaron a incrementar sus reservas a un ritmo nunca antes visto.

En 1933, frente a la toma del oro de Austria, Checoslovaquia, Polonia, Bélgica y Holanda – y de los judíos asesinados a lo largo de Europa central – por parte del gobierno Nazi en Berlín, la administración estadounidense ilegalizó la propiedad de oro por parte de privados, lo que forzó a los individuos a vender su propio oro al Tesoro Nacional so pena de una multa de 10.000 $ o encarcelación.

Tras finalizar la nacionalización del oro privado llevada a cabo por el gobierno estadounidense, el 60% de las reservas de metal de los bancos centrales pertenecía a EE.UU.

Durante la Segunda Guerra Mundial, Estados Unidos adquirió más oro todavía, esta vez de Inglaterra y la Unión Soviética, a cambio de barcos, tanques, comida, botas, combustible y aviones de combate. Sin embargo, la historia no termina aquí. Tras la Segunda Guerra Mundial, EE.UU. continuó con su adquisición de metal, cuando “los bancos centrales europeos vendieron al Tesoro estadounidense lo poco que les quedaba de oro a cambio de dólares para reconstruir sus destrozadas economías,” explica Timothy Green.

Para 1949, el Tesoro era propietario de más del 70% de las reservas de oro nacionales a lo largo del mundo. Al mismo tiempo, los Estados Unidos de América lograban alcanzar eminencia mundial económica y política… dominancia que continúa hasta el día de hoy.

Entonces, ¿por qué recordar estos hechos hoy, exactamente 100 años después?

Primero, porque los bancos centrales todavía se interesan profundamente por el oro. Basta con mencionar a Venezuela, quien quiere retirar el oro que posee en Londres por miedo a que sanciones de EE.UU. afecten el metal, o la noticia de The Telegraph de esta semana que expone que el Banco de Francia quiere apropiarse de algunos cliente – bancos centrales – del Banco de Inglaterra, en busca de que Paris se convierta en la nueva capital del oro.

Segundo, Shanghái representa un desafío mucho más grande para Londres como centro mundial del oro que Paris…

…aunque únicamente después de que Beijín acabe con la prohibición en exportaciones de oro. China es, al fin y al cabo, el mayor productor, importador, y consumidor de metal amarillo a nivel mundial.

Por último, piense bien antes de desear restituir el patrón oro.

En la era de créditos digitalizados, de expansión cuantitativa y de tasa de interés bajo cero, es difícil imaginar la devastación que un cambio de esta magnitud en la política monetaria puede ocasionar.

Con el creciente control estatal y supervisión de la actividad privada, ¿puede el mundo volver al patrón oro sin necesitar una catástrofe que igualen los desastres que lo eliminaron?

Nunca más.